猜想一:加息阴影笼罩 压制信心?

实现概率:80%

具体理由:上周a股市场遭挫,上证指数创近五周来最大周跌幅。市场对于政府收紧货币政策的忧虑空前高涨,全周高达672亿资金恐慌出逃,机构资金累计净流出224.33亿元,散户资金累计净流出447.76亿元。

事实上,政策不确定性始终压制投资者信心。随着统计局公布去年12月份的经济数据,超预期的cpi和gdp增速更令投资者对于加息等收紧政策的忧虑进一步加剧,并打击上证指数,使其在上周五一度跌穿3100点整数关及半年线的支撑。

从资金流向来看,各行业几乎全线遭到抛售。其中,资源类股成为资金率先抛售的对象,因市场对于中国收紧政策的预期打击全球大宗商品大跌。煤炭采选板块全周净流出61.13亿元,远超其他行业,有色金属加工板块净流出38.33亿元,黑色金属加工板块流出28.43亿元。

值得注意的是,银行板块在上周成为市场唯一的亮点,并拉动大盘在上周五最终收复半年线支撑。该板块上周四、周五分别以6.42亿元、15.33亿元的金额连续居净流入排名榜首。市场普遍预期,如果未来进入加息周期,银行、保险等行业的息差水平将存在较大的提升空间。

应对策略:加息“靴子”还没落地,利好因素相对匮乏,投资者还需静待股指探明支撑,建议投资操作中仍应谨慎控制风险,整体上应以观望为主。

猜想二:超跌反弹 空间有限?

实现概率:90%

具体理由:在货币政策紧缩预期上升的影响下,上周大盘经过短暂蓄势后选择掉头向下,连续跌穿多条均线支撑,市场重心正在逐渐下移。

从上周四公布的数据来看,12月cpi、ppi同比出现转正,显示通胀预期进一步加强,这为政策继续收紧埋下伏笔。银河证券易小斌指出,防止通胀超预期上升,将成为未来一段时间我国宏观调控的主要目标。

另外,从公开信息来看,继央行出手上调存款准备金率后,央行1月19日发行的一年期央票利率上调8.3个基点,1月21日发行的3个月期央票再升4.04个基点,表明央行公开市场操作已从单独运用量化手段转变为量价并重,管理通胀预期的意图越来越明显。

易小斌认为,系统性风险集中释放后,市场将逐步回归于新的平衡,加息应是市场近期内等待的最后一只“靴子”。就短期而言,政策不确定性加强仍会对相关板块乃至整个市场形成压制。外围市场走低,国内新股发行依然没有减速迹象,目前市场偏紧的资金面形势将会制约短期内大盘大幅上攻,但市场热点仍不会缺乏,如年报行情、区域振兴概念等将是抑制市场下跌空间的重要因素。

应对策略:市场热点昙花一现,操作难度逐步加大。预计大盘本周初仍有一个探底的过程,而后有望出现反弹,但高度不宜过分期待。

猜想三:区域振兴主题继续活跃?

实现概率:70%

具体理由:目前来看,区域振兴在证券市场的效果比较好,每当推出一个区域振兴规划的时候,其相关的主要上市公司在二级市场都有比较好的反应。包括海南国际旅游岛、皖江、新疆、西藏以及长三角区域都有不错的市场表现。

从市场对区域振兴主题炒作的浓厚热情以及相关个股的爆发式增长来看,一些龙头个股在振兴规划获批后表现为见光死,但也有持续炒作的。有分析认为海南板块将持续炒作,因为海南建国际旅游岛在中国是惟一的,并且海南板块的相关公司能长期受益这一题材。

皖江规划获批后,尽管市场因为利好出尽而有抛售的动力,但因为作为示范区,首先应该由央企转移来起到示范效应,因此真正受益的产业值得挖掘,如城市基础设施、交通物流会最先受益。

市场预期,在未来一段时期,国家级区域振兴规划仍有望陆续出台。1月8日,中共中央政治局召开会议研究新形势下推进西藏跨越式发展和长治久安工作,市场预期西藏区域振兴规划不久也将出台。

应对策略:首先紧盯每个板块的龙头品种,特别是连续涨停飙升的龙头,然后再去挖掘当中被市场忽视的补涨潜力股。同时也要注意,任何题材炒作在短期都会有炒作过头的现象,在高位适当注意风险,及时兑现获利筹码。

本周股市三大猜想及应对策略

作者:bjzqvip 更新时间:2010-1-25 9:10:09 点击数:413

股民天地网站声明:本网站所有资讯仅代表作者个人观点,不保证该信息(包括但不限于信息中的文字和引用的数据、图表、图片等内容)的准确性、真实性、完整性、原创性等。部分文字和图片来自网络,若有侵权,请第一时间告知删除。

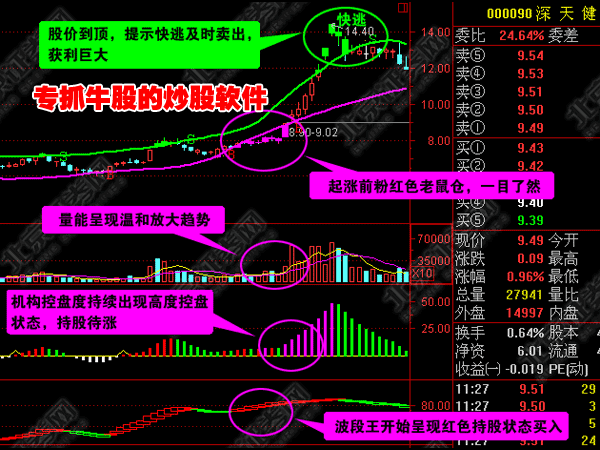

您还在为选股而苦恼吗? 请免费下载最新推出的《操盘软件富赢版v8》试用。《操盘软件富赢版v8》在原有软件版本的基础上增加了大量新功能,并内置选股方案,让选股更加容易。新增加个股短线操盘,中线操盘提示,让您安全获利。软件免费下载地址:

http://www.bjzq.com.cn/soft/showsoft.asp?softid=15

http://www.bjzq.com.cn/soft/showsoft.asp?softid=15

微信扫码联系客服

了解更多惊喜功能

了解更多惊喜功能

今日要闻

栏目热点

全站热点

免责声明:本网站提供之资料或信息,仅供投资者参考,不构成投资建议。股市有风险,入市须谨慎!

凯发k8官网 copyright 2011, hubei smart technology co,ltd. all rights reserved.

联系电话:400-690-9926 e-mail:mbl516@163.com 鄂公网安备42282209000026号

凯发k8官网 copyright 2011, hubei smart technology co,ltd. all rights reserved.

联系电话:400-690-9926 e-mail:mbl516@163.com 鄂公网安备42282209000026号